民間の保険に加入している会社員の方は、会社で毎年行われる年末調整で生命保険料控除の申告を求められるでしょう。しかし、生命保険料控除を申告して一体いくら戻ってくるのかよくわからないという方も多いのではないでしょうか。そこで今回は、年末調整の仕組みと、生命保険料控除の対象や計算方法についてわかりやすく解説していきます。

年末調整とは

会社員の方は毎月、給料から所得税が天引きされていますよね。その所得税は、源泉徴収税額表をもとに決定されます。源泉徴収税額表とは、社会保険料等を差し引いた給与の金額と扶養親族の人数から計算された所得税額を表す表です。

しかし実は、毎月源泉徴収されている所得税は暫定的な金額なのです。そのため、年末に1年間の収入等を計算して正式な所得税額を求め、その税額とそれまでに納めてきた暫定的な所得税額に差があれば、その差を追加で徴収したり還付したりします。これを年末調整といいます。

年末調整の保険料控除は4種類

保険料控除は、「給与所得者の保険料控除申告書」にて行います。この申告書に記載する保険料控除は4種類です。

- 生命保険料控除・・・今回お伝えする保険料控除です。

- 地震保険料控除・・・ご自宅の火災保険に地震保険を付帯されている方は、地震保険料が控除対象となります。

- 社会保険料控除・・・給与天引きされている社会保険料以外に負担した社会保険料があれば記入します。

- 小規模企業共済等掛金控除・・・iDeCoを利用されている方は、この欄に記入します。(給与天引きされている場合を除く)

「保険」と名前のつく商品やサービスはたくさんありますが、それら全てが保険料控除の対象となるわけではありません。例えば、自動車保険は保険料控除の対象外です。なお、健康保険料は社会保険料控除が適用され、自動的に控除額が計算されます。

生命保険料控除の対象になる保険とは

生命保険料控除を受けられる保険の種類は3種類です。一般の生命保険、介護医療保険、個人年金保険です。一般の生命保険とは、生存または死亡によって保険金が支払われる保険です。例えば、終身保険や学資保険がそれにあたります。ドル建ての保険も対象です。

介護医療保険とは、入通院で保険金が支払われるような保険等です。例えば、医療保険、がん保険、介護保険等です。

個人年金保険とは、「個人年金保険料税制適格特約」が付加された保険です。特約を付加できる保険は、保険料の払い込み期間や支払い期間等に条件があります。個人年金保険だからといって、すべての保険にこの特約が付加されているわけではありません。

生命保険料控除には新制度と旧制度がある

生命保険料控除は2010年度に税制改正があり、新制度と旧制度が混在しています。新制度の生命保険料控除の対象となる契約は2012年1月1日以降に締結した契約です。

一方、旧制度で保険料控除の対象となるのは2011年12月31日以前に締結した保険です。また、控除できる上限額は新制度と旧制度では異なります。新制度では、上限が4万円、旧制度では上限が5万円です。

生命保険料控除で税金はどのぐらい安くなる?

では、新制度と旧制度で節税できる金額を下記条件でそれぞれ計算してみましょう。

年間の支払い保険料:6万円

所得税率:10%

住民税率:10%

新制度の場合

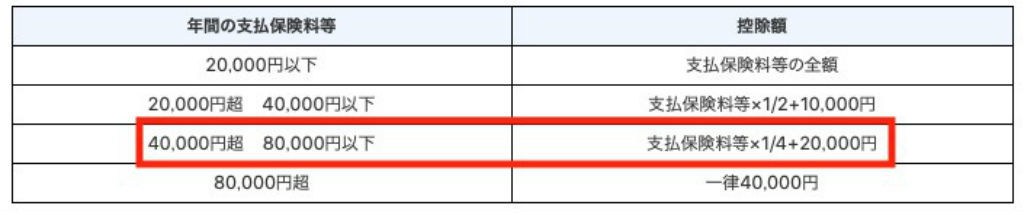

所得税からの控除額は、下記の表に当てはめて計算します。年間保険料が6万円ですから、赤枠の計算式になります。

6万円×1/4+2万円=3万5,000円

よって、節税できる所得税は、3万5,000円×10%=3,500円です。

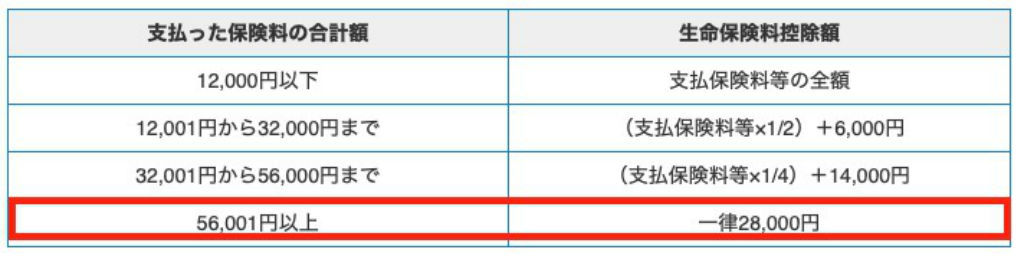

次に、住民税からの控除額を計算します。下記の表の赤枠に該当しますから、2万8,000円になります。

節税できる住民税は、2万8,000円×10%=2,800円です。よって、所得税と住民税合わせて、約6,300円節税できることになります。

旧制度の場合

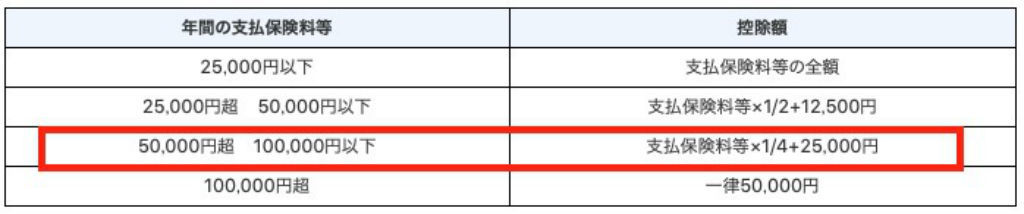

次に旧制度のケースを計算します。所得税からの控除額は、下記の表に当てはめて計算すると、

6万円×1/4+2万5,000円=4万円

よって、節税できる所得税額は、4万円×10%=4,000円です。

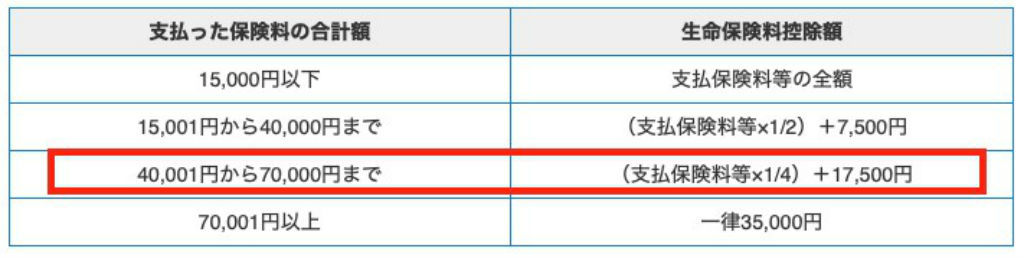

次に、住民税からの控除額を計算すると、

6万円×1/4+1万7,500円=3万2,500円

よって、節税できる住民税額は、3万2,500円×10%=3,250円です。

所得税と住民税合わせて、約7,250円節税できることになります。

新契約と旧契約、両方ある場合は、控除額合算の金額(上限額は新制度に準ずる)か、旧契約の控除額のいずれか大きい金額で申告します。なお、生命保険料控除の適用限度額は、所得税12万円、住民税7万円です。複雑と思われるかもしれませんが、申告書に金額の決定方法が記載されていますから、申告書に沿って記入していけば、迷うことはないでしょう。

生命保険料控除の書き方

「給与所得者の保険料控除申告書」を書く際は、まず控除証明書を用意しましょう。控除証明書は、毎年10月ごろに生命保険会社から届きます。その証明書には保険料控除申告書の記入に必要な情報すべてが記載されているので大切に保管してください。

申告書は、一般の生命保険料、介護医療保険料、個人年金保険料の3つの欄に分かれています。該当の箇所に保険会社や保険の種類を記入します。控除額は自分で計算しますが、計算式も申告書に記載されていますから、控除証明書があれば記入自体はそれほど難しくありません。なお、もし控除証明書を無くしたとしても、保険会社に申請すれば、再発行可能です。

加入している保険があれば必ず申告を

年末調整は毎年行うものですから、節税額は大きくなります。生命保険料控除対象の生命保険契約があれば、必ず申告しましょう。

文・前田菜緒(1級ファイナンシャルプランナー、FPオフィス And Asset)

■保険選びの相談が何度でも無料!

>>保険見直し本舗はこちら

【こちらの記事もおすすめ】

>お金が貯まるコツ5つ

>「いつもお金がない人」5つの行動

>お金持ちの「貯まる特徴」3つ

>お金を増やしたい人へ。3つの方法

>将来お金持ちになる男性の共通点5つ